Vous envisagez d’investir en Bourse mais vous hésitez entre ouvrir un PEA et un compte-titres ? 🤔

Cet article vous donnera une vision claire sur le meilleur choix à faire entre ces deux supports, compte tenu de votre situation personnelle et vos objectifs d’investissement.

Nous commencerons par une comparaison entre le PEA et le compte-titre, en mettant l’accent sur leurs principales différences (vous comprendrez enfin pourquoi le PEA est souvent préféré au compte-titre…).

Ensuite, je vous donnerai les questions clés à vous poser pour identifier le support le mieux adaptée à votre situation.

🧐 Je partagerai également mon expérience personnelle : pourquoi j’ai opté pour l’ouverture simultanée d’un PEA et d’un compte-titres, et comment je gère la répartition de mes investissements entre ces deux enveloppes.

Enfin je vous expliquerai comment ouvrir un PEA ou un compte-titre.

Compte-titres vs PEA : quelle différence ?

Pour investir en Bourse, vous devez choisir un support d’investissement. Les deux principaux sont le compte-titres et le PEA.

Ces deux options permettent d’investir dans divers actifs financiers, tels que les actions, les obligations, ou les parts de fonds. Chacune offre des avantages uniques et impose certaines restrictions, notamment en termes de fiscalité.

Nous allons comparer les 5 principales caractéristiques. Commençons tout d’abord par la fiscalité, vous allez comprendre pourquoi c’est l’une plus grandes différences entre le compte-titre et le PEA (exemple et image à l’appui) 👇

La fiscalité : un énorme avantage pour le PEA

Le compte-titres n’a pas d’avantage fiscal particulier. Il est soumis à une taxation forfaitaire de 30% sur les gains (plus-value, dividendes…) qui se décompose en 17,2% de prélèvements sociaux et 12,8% d’impôt sur le revenu.

✅ Le PEA quant à lui bénéficie d’un régime fiscal privilégié. Après cinq ans de détention, les plus-values et les dividendes générés à l’intérieur du PEA sont exonérés d’impôt sur le revenu. Ils ne sont soumis qu’aux prélèvements sociaux de 17,2%.

Une autre différence importante est que le PEA fonctionne comme une enveloppe de capitalisation. En effet, tant qu’aucun retrait n’est effectué, aucune fiscalité ne s’applique. À l’inverse, le compte-titres doit déclarer chaque année la plus-value réalisée et payer la fiscalité.

⚠️ C’est un point essentiel : grâce à cet avantage, le PEA peut réinvestir ses gains sans frottement fiscal, ce qui n’est pas possible avec un compte-titre ! Et cela va avoir un impact considérable sur la performance globale ! Je vous démontre cela avec un exemple 👇

Un exemple concret sur l’impact de la fiscalité sur la performance finale

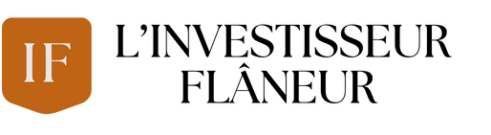

Prenons l’exemple d’un compte-titre et d’un PEA, chacun avec un apport initial de 10 000€. Ils réalisent chaque année un rendement brut de 5%.

Avec un compte-titres vous devez vous acquitter chaque année de l’impôt sur les plus-values (donc 30% sur les 5% de rendement réalisé). Le PEA quant à lui ne subit aucune fiscalité tant qu’il conserve l’argent dans le plan, il peut donc réinvestir l’intégralité de ses plus-values. Il ne paiera que 17,2% de prélèvement sociaux à la fin de l’opération.

Qu’est-ce que cela donne au bout de 30 ans ?

Après cette période, le compte-titres atteint 28 067€ contre 37 572€ pour le PEA, soit une différence de 34% !

Cette disparité s’explique par la puissance des intérêts composés, qui s’accumulent et se multiplient dans le temps lorsqu’ils sont réinvestis. Le compte-titres, contraint de régler l’impôt annuellement, ne peut bénéficier pleinement de cet effet. On peut le voir facilement sur ce graphique :

➡️ L’avantage fiscal du PEA est un atout majeur, par rapport au compte-titre !

Mais le compte-titre se rattrape sur d’autres choses, comme nous allons le voir :

La diversité des investissements : le compte-titre a l’avantage

🔒 Le PEA offre certes des avantages fiscaux attractifs, mais il impose en contrepartie certaines restrictions sur les types d’actifs que vous pouvez y loger. En effet, les actions éligibles au PEA sont celles de sociétés basées dans l’Union Européenne ou dans un pays de l’Espace économique européen (EEE).

Vous avez également la possibilité d’investir dans des fonds d’investissement et des ETF (également appelés trackers), à condition qu’ils soient composés d’au moins 75% d’actions européennes.

🌍 Le compte-titres, quant à lui, se distingue par sa grande ouverture sur le monde des investissements. Il vous donne accès à une vaste palette d’options, sans restrictions géographiques ou sectorielles :

- Des actions de sociétés internationales, vous permettant d’investir dans les grandes entreprises du monde entier.

- Des obligations, offrant une opportunité d’investir dans des dettes émises par des entités publiques ou privées à travers le globe.

- Un large choix de fonds d’investissement et ETF, couvrant un large éventail de secteurs et de régions, y compris internationaux.

- Des produits dérivés comme les turbos, warrants, futures et options, pour des stratégies d’investissement avancées.

- Des matières premières, permettant d’investir dans des ressources naturelles comme l’or, le pétrole ou le blé.

- Le marché des devises (le fameux forex)

➡️ En résumé, le compte-titres est intéressant pour ceux qui cherchent à diversifier leur portefeuille d’investissement au-delà des frontières européennes. Il offre une liberté quasi totale dans le choix des actifs financiers.

Le compte-titre est plus flexible que le PEA

L’un des principaux avantages du compte-titres réside dans sa flexibilité. En effet, il n’a que très peu de contraintes. Par exemple il ne pose aucune limite sur le montant que vous souhaitez y investir ; vous pouvez en ouvrir autant de compte-titre que vous le souhaitez et leur transfert d’un établissement à l’autre se fait simplement.

🚫 En comparaison, le PEA impose plusieurs restrictions significatives :

- Effectuer un retrait avant les 5 premières années résulte en la clôture du compte et la perte des avantages fiscaux associés.

- Il est permis de détenir seulement un PEA par personne, avec un maximum de deux par foyer fiscal.

- Le plafond de versement est fixé à 150 000 € pour un PEA. Notez que, bien que vous ne puissiez plus verser de nouveaux fonds une fois ce seuil atteint, le compte peut continuer à fructifier au-delà grâce aux plus-values et intérêts accumulés.

- Le détenteur doit être résident fiscal français.

- Le transfert de PEA est possible, mais peut prendre du temps du fait de sa complexité

L’absence de ces contraintes font du compte-titres l’option privilégiée pour ceux qui cherchent une liberté totale dans la gestion de leurs investissements, sans les limitations imposées par le cadre réglementaire du PEA.

Les modes de gestion libre et pilotée : PEA vs. compte-titre

Dans le domaine de l’investissement, vous avez le choix entre :

🚀La gestion libre. Vous gérez vous-même vos investissements,

✈️ La gestion pilotée. Cela consiste à confier la gestion de votre portefeuille à des experts

La gestion libre est le mode de gestion par défaut pour le compte-titre comme pour le PEA.

La gestion pilotée est une option qui n’est pas proposé par tous les établissements. En théorie peut y avoir une différence entre une gestion pilotée d’un compte titre vs. d’un PEA :

- Avec un compte-titres, les gestionnaires disposent d’un large éventail d’instruments financiers à leur disposition. Mais cela s’accompagne d’une fiscalité moins favorable.

- Avec un PEA en gestion pilotée les gestionnaires ont un univers d’investissement plus limité, mais ont l’avantage fiscal qui permet d’améliorer la performance finale.

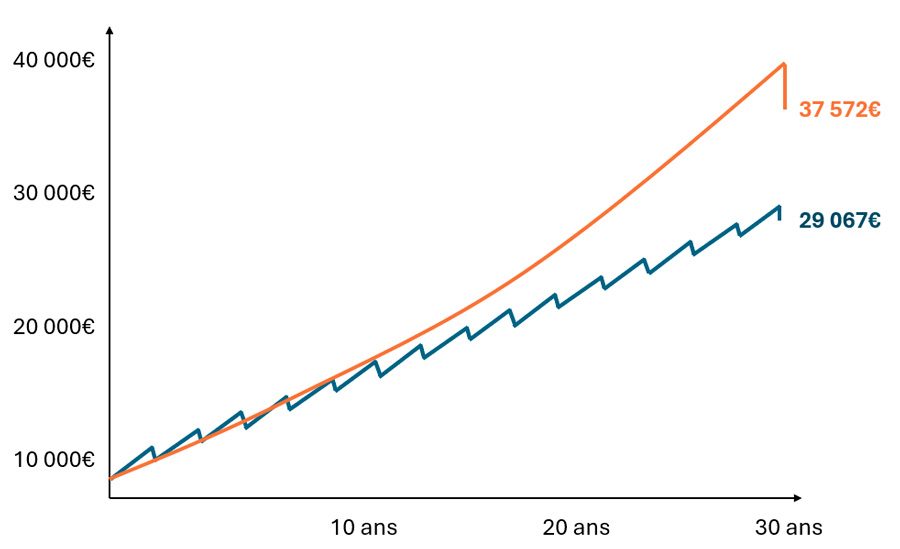

Vous connaissez Yomoni ? C’est l’un des meilleurs gérant de portefeuille. Ce qui est intéressant est qu’il propose la gestion pilotée en PEA et en compte-titre. Et cela va nous permettre de comparer directement les performances des deux !

Yomoni offre jusqu’à 10 profils d’investissement pour le compte-titres, du plus défensif au plus dynamique. Le PEA est proposé avec un unique profil, qui correspond au plus dynamique du compte-titres. Nous allons maintenant comparer les performances de la gestion pilotée compte-titre vs. PEA :

En comparant les performances, on observe que celles du PEA et du profil dynamique du compte-titres sont assez similaires.

Mais il s’agit de performances avant impôt ! Si l’on prend en compte l’avantage fiscal du PEA, celui-ci se démarquera mécaniquement comme l’option la plus avantageuse dans ce scénario. Découvrez le PEA piloté de Yomoni !

Comparaison des frais : Compte-titres vs PEA

En matière de frais, le compte-titres et le PEA ont des structures de frais identiques. Les deux appliquent :

- Des frais de courtage qui varient selon l’établissement

- Des frais de tenue de compte chez certains établissements… En effet, les meilleurs n’appliquent pas ces frais !

Pendant longtemps, les compte-titres avaient des frais bien moins élevé que ceux des PEA. La raison est simple : il y a beaucoup plus de courtiers qui proposent des comptes-titres que de PEA. La concurrence est donc plus importante dans le premier cas, ce qui a poussé les frais vers le bas.

Toutefois, l’introduction de la loi PACTE a considérablement réduit les frais associés aux PEA, les rendant nettement plus compétitifs. Les meilleurs PEA du marché présentent désormais des tarifs particulièrement attractifs, et rivalisent même avec les comptes-titres les moins chers.

| Frais de courtage moyen PEA | Frais de courtage moyen Compte-titre |

|

|---|---|---|

| Pour un ordre de 500€ | 1,9€ | 2€ |

| Pour un ordre de 1 000€ | 3,3€ | 2,5€ |

| Pour un ordre de 2 000€ | 5,4€ | 4,3€ |

| Pour un ordre de 10 000€ | 14€ | 10€ |

L’avis de l’Investisseur FlâneurLes frais de courtage sont importants à prendre en compte, surtout si vous envisagez d’effectuer de multiples transactions. Toutefois, ne basez pas votre choix PEA ou compte-titre uniquement sur ce critère. À long terme, les bénéfices fiscaux offerts par le PEA peuvent nettement surpasser une légère différence dans les frais de courtage. |

Tableau comparatif des différences entre PEA et Compte-titre

Voici un tableau qui résume les grandes différences compte-titre ordinaire vs. PEA :

| Critère | PEA | Compte-Titres Ordinaire |

|---|---|---|

| Éligibilité | 🧑 Personne physique, majeure 🇫🇷 Résident fiscal en France | 🧑 Ouvert aux personnes physiques et morales, majeures ou mineures |

| Nombre par personne | 1 | Illimité |

| Versement minimum | Selon courtier | Aucun |

| Fiscalité | PFU de 30% avant 5 ans ✔️ Exonération après 5 ans (hors prélèvements sociaux) | PFU de 30% sur les dividendes et plus-values |

| Plafond de versements | 150 000 euros | Aucun |

| Souplesse de gestion | 🔒 Retraits « bloqués » 5 ans Capital libéré sous forme de rente viagère après 8 ans | ✔️ Retraits libres à tout moment |

| Types de titres | Actions et ETF européens | Tous types de titres financiers |

| Zones géographiques | 🇪🇺 Europe uniquement | 🌍 Mondiale |

| Avantages | 💸 Fiscalité avantageuse | - Large choix de produits financiers - Accès international - Vente à découvert possible - Frais de courtage compétitifs |

| Inconvénients | 💶 Plafond de versements 🇪🇺 Investissements limités à l'Europe 🧑 Un seul PEA par personne | ❌ Pas d'avantages fiscaux spécifiques |

| Mode de gestion | - Gestion libre - Gestion pilotée | - Gestion libre - Gestion pilotée |

| Revenus imposables | Dividendes et plus-values (uniquement si capital récupéré) | Dividendes et plus-values dès versement |

Maintenant que nous avons étudié les différences entre le PEA et le compte-titre, voyons ce qu’il est préférable de choisir en fonction de votre situation.

Ensuite, je vous dirai ce que j’ai choisi personnellement.

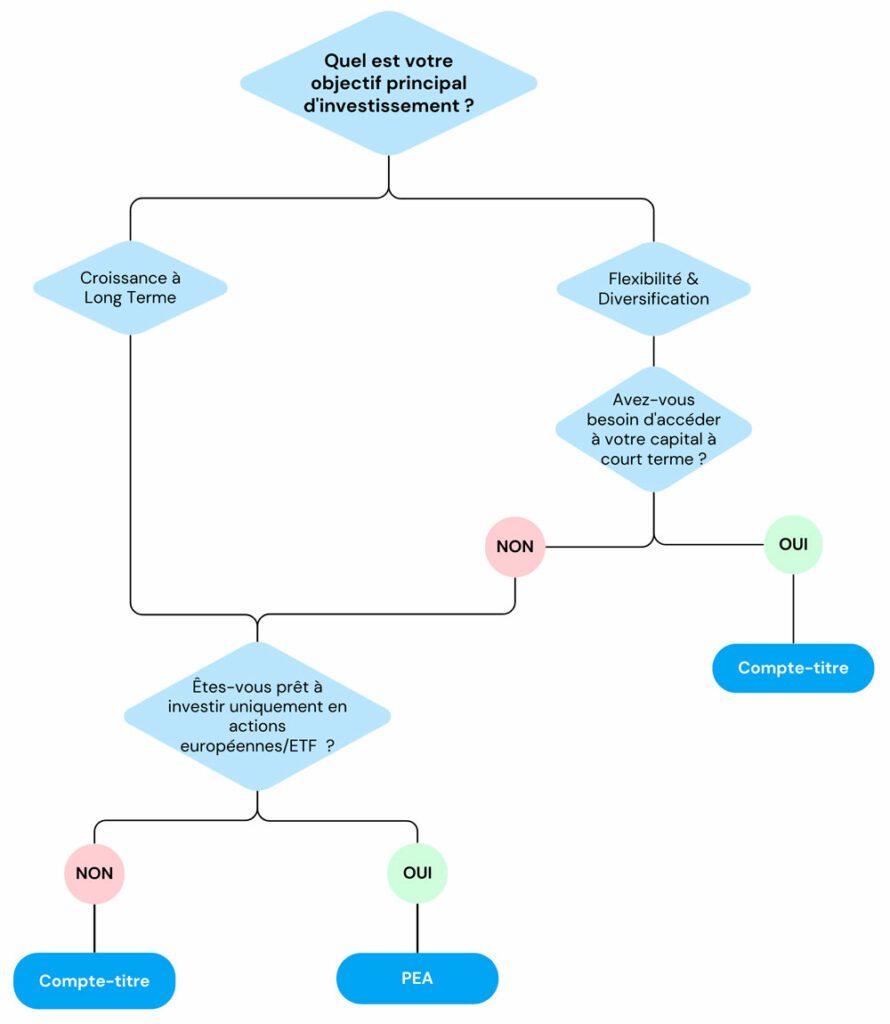

Que faut-il choisir entre un PEA et un compte-titre ?

Votre décision de choisir entre un PEA et un compte-titres dépendra de divers facteurs liés à vos objectifs personnels et à votre situation financière. Pour vous orienter vers le choix le plus adapté, considérez les points clés et posez-vous les questions suivantes :

Si vous avez un horizon long terme, privilégiez le PEA

Si vous envisagez d’investir sur une période supérieure à 5 ans sans toucher à votre capital, le PEA se distingue par ses avantages fiscaux post-cinq ans. Cette option est idéale pour ceux qui planifient sur le long terme, car elle offre une fiscalité allégée qui maximisera vos gains futurs.

Bien que le PEA vous limite principalement aux marchés européens, cela ne signifie pas pour autant que cela vous empêche de diversifier votre portefeuille. En effet grâce à des ETF éligibles au PEA, vous pouvez élargir vos horizons d’investissement aux marchés mondiaux, y compris les émergents et même les États-Unis via des ETF synthétiques. C’est d’ailleurs ce que j’ai fais à titre personnel (je vous dévoile cela un peu plus loin dans l’article).

Ainsi, le PEA permet une diversification efficace, tout en conservant ses avantages fiscaux.

Pour les passionnés de trading, le compte-titre sera mieux adapté

Le compte-titres se révèle incontournable pour ceux qui souhaitent s’engager dans le trading actif. Sa flexibilité vous ouvre les portes d’une vaste sélection d’actions internationales, facilitant l’application de stratégies de trading complexes.

A l’inverse avec le PEA, vous serez beaucoup plus limité.

Et pourquoi ne pas combiner compte-titre et PEA ?

Pourquoi se limiter à un choix unique quand vous pouvez bénéficier des atouts de chaque option ?

Le PEA et le compte-titres ne sont pas mutuellement exclusifs. Tandis que le PEA vous offre d’importants bénéfices fiscaux pour vos investissements à long terme, le compte-titres élargit votre champ d’action, permettant des investissements diversifiés et des opérations de trading dynamiques.

Vous pouvez parfaitement compléter un PEA par un ou plusieurs comptes-titres, combinant ainsi les avantages fiscaux du premier avec la liberté d’investissement du second. Cette stratégie hybride vous permet d’adapter votre portefeuille à vos objectifs personnels, vos besoins de liquidité et votre appétit pour le risque, tout en optimisant votre potentiel de croissance et de diversification. C’est d’ailleurs ce que j’ai fait à titre personnel

Mon choix personnel : pourquoi j’ai combiné PEA et compte-titre

J’ai décidé de tirer parti des atouts de chaque solution d’investissement en optant à la fois pour un PEA et un compte-titres, chacun servant un objectif distinct.

⚠️ Attention : ce qui va suivre n’est pas un conseil d’investissement. Ce sont des décisions personnelles, elles ne doivent pas être interprété comme un conseil financier !

Pourquoi j’ai ouvert un PEA

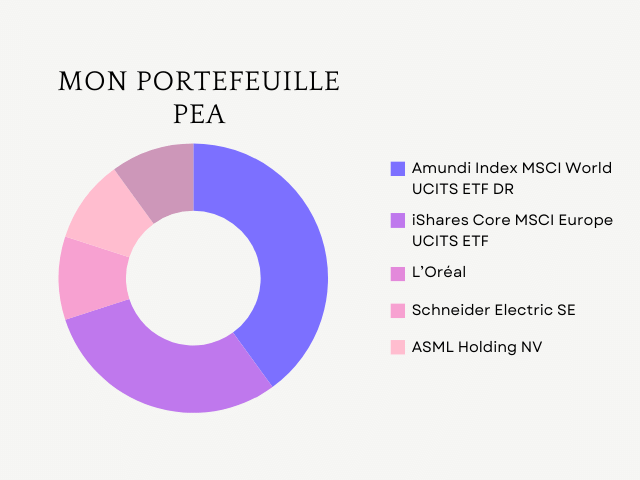

Mon PEA est principalement dédié à la constitution d’un capital destiné à l’apport pour l’achat d’un appartement dans environ 6 ans. L’idée est de faire fructifier mon épargne tout en bénéficiant d’une fiscalité allégée. Pour cela, j’ai investi 20 000€ répartis comme suit :

ETFs (70% de mon portefeuille) :

- 40% dans Amundi Index MSCI World UCITS ETF DR : Cet ETF éligible au PEA suit l’indice MSCI World. Cela me permet de diversifier mon portefeuille sur les marchés mondiaux.

- 30% dans iShares Core MSCI Europe UCITS ETF : Cet ETF reproduit la performance de l’indice MSCI Europe. Cela me donne une exposition diversifiée aux principales entreprises européennes, ce qui renforce la diversification géographique au sein de mon portefeuille.

Actions (30% de mon portefeuille) :

- 10% d’actions L’Oréal (OR.PA) : Leader incontesté des cosmétiques, je pense qu’elle est capable d’obtenir une croissance régulière et un rendement en dividendes intéressant.

- 10% en Schneider Electric SE (SU.PA) : Entreprise phare dans le domaine de la gestion énergétique et de l’automatisation, cette valeur est bien positionnée pour bénéficier de la tendance globale en faveur de l’efficacité énergétique et du développement durable.

- 10% en ASML Holding NV (ASML.AS) : Pilier de l’industrie des semi-conducteurs, indispensable à la production de microprocesseurs, ASML se distingue par un potentiel de croissance soutenu par la demande accrue en technologies de pointe.

Cette répartition vise à équilibrer croissance et diversification, tout en optimisant les avantages fiscaux offerts par le PEA pour un projet à moyen terme.

Pourquoi j’ai choisi d’ouvrir également un compte-titre

J’ai également décidé d’ouvrir un compte-titres pour capter les opportunités offertes par les marchés internationaux.

Ce choix me permet d’investir dans des entreprises mondiales qui m’inspirent ou de réaliser des plus-values sur des actions prometteuses non accessibles via le PEA. Le compte-titres me donne cette flexibilité et cette capacité de diversification mondiale, malgré un cadre fiscal moins favorable.

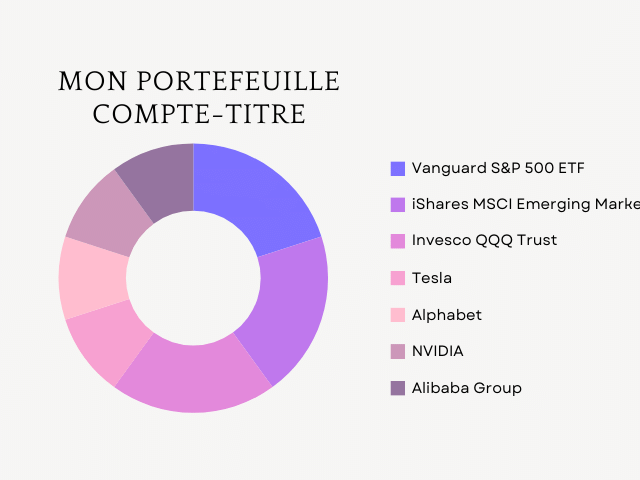

Dans mon compte-titres, avec un investissement initial de 15 000€, voici comment j’ai structuré mon portefeuille :

ETFs (60% du portefeuille) :

- 20% dans Vanguard S&P 500 ETF (VOO) : Cet ETF vise à répliquer l’indice S&P 500, me donnant accès aux 500 plus grandes sociétés américaines. L’idée est de profiter de la dynamique de l’économie américaine.

- 20% dans iShares MSCI Emerging Markets ETF (EEM) : Afin de saisir le potentiel des marchés émergents, cet ETF cible les grandes et moyennes entreprises de ces régions, enrichissant la diversification de mon portefeuille.

- 20% dans Invesco QQQ Trust (QQQ) : un ETF qui suit l’indice NASDAQ-100 axé sur le secteur technologique. Il me permet de chercher une croissance à long terme dans la tech.

Actions (40% du portefeuille) :

- 10% Tesla, Inc. (TSLA) : Leader de l’innovation dans les véhicules électriques et l’énergie propre, Tesla présente un fort potentiel de croissance, soutenu par la tendance globale vers des solutions énergétiques durables.

- 10% Alphabet Inc. (GOOGL) : Maison mère de Google, Alphabet jouit d’une position dominante dans le secteur de la recherche en ligne et de la publicité digitale, promettant une croissance régulière.

- 10% NVIDIA Corporation (NVDA) : Au cœur des avancées en matière de jeux vidéo, d’intelligence artificielle et de véhicules autonomes, NVIDIA est un acteur majeur de l’industrie des semi-conducteurs, avec une perspective de croissance durable.

- 10% Alibaba Group Holding Limited (BABA) : Alibaba offre une voie d’accès au marché colossal du e-commerce et du cloud en Chine et en Asie, représentant une belle opportunité de croissance.

Comment ouvrir un compte-titre ou un PEA ?

Maintenant que vous avez une idée claire des différences entre le compte-titres et le PEA, ainsi que de la manière dont chaque compte peut s’aligner avec vos objectifs d’investissement, il est temps de passer à l’étape concrète : l’ouverture de votre compte.

Choisissez le bon courtier

Le choix du courtier est crucial. Prenez le temps d’examiner plusieurs options, qu’il s’agisse de plateformes en ligne ou de banques traditionnelles. Considérez les critères suivants pour faire votre choix :

- Les frais de courtage : ils peuvent varier et impacter vos rendements.

- La diversité des produits d’investissement disponibles.

- La qualité du service client : en cas de question ou de problème, un bon support est indispensable.

J’ai d’ailleurs effectué une analyse comparative des meilleures offres PEA disponibles, qui pourrait vous être utile :

- Meilleur PEA: une étude sur le meilleur plan de l’année, qui se trouve être Fortuneo PEA actuellement

- Comparatif PEA pour ne pas se focaliser sur une seule offre, mais comparer de nombreuses offres disponibles sur le marché

- Classement PEA pour connaitre la majorité des plans disponibles sur le marché

Je travaille également sur un comparatif pour les comptes-titres, à paraître prochainement.

Les étapes à suivre pour ouvrir un compte-titres ou un PEA

- Inscription en Ligne : Visitez le site web du courtier sélectionné et remplissez le formulaire d’inscription. Vous devrez fournir des informations personnelles, financières et fiscales. Pour ouvrir un PEA, une preuve de résidence fiscale en France sera nécessaire.

- Dépôt Initial : Certains courtiers exigent un dépôt initial pour activer votre compte. Ce montant varie selon l’établissement.

- Configuration de Compte : Une fois inscrit, personnalisez les paramètres de votre compte en fonction de vos préférences d’investissement. Cela peut inclure l’activation d’alertes spécifiques, la sélection d’options pour le réinvestissement automatique des dividendes, entre autres.

- Lancement dans l’Investissement : Avec votre compte désormais actif, vous êtes prêt à commencer à acheter et à vendre des titres en adéquation avec votre stratégie d’investissement personnel.

Avec ces étapes, vous êtes bien parti pour débuter votre parcours d’investissement, que vous optiez pour la flexibilité d’un compte-titres ou les avantages fiscaux d’un PEA.

Conclusion

Vous êtes désormais équipé pour faire un choix éclairé entre un compte-titres et un PEA. Le compte-titres offre une grande flexibilité et un accès sans limites aux marchés internationaux. De son côté, le PEA cible les marchés européens mais présente l’avantage non négligeable d’une fiscalité allégée.

Pourquoi ne pas profiter du meilleur des deux mondes ? En effet, choisir à la fois un compte-titres et un PEA n’est pas seulement possible, mais cela peut s’avérer être une stratégie d’investissement judicieuse. Ces deux options d’investissement se complètent parfaitement, vous permettant de diversifier vos placements tout en optimisant votre situation fiscale.

L’ouverture d’un PEA et/ou d’un compte-titres représente un pas important dans votre parcours d’investisseur. C’est la première étape vers une stratégie d’investissement réfléchie et adaptée à vos objectifs. En sélectionnant les véhicules d’investissement les plus appropriés pour vos besoins, vous vous positionnez d’emblée dans une posture avantageuse.

La clé du succès en bourse ne réside pas uniquement dans le choix de vos investissements, mais aussi dans la sélection d’outils adaptés à vos ambitions. Avec un PEA, un compte-titres, ou les deux, vous posez les fondations solides nécessaires pour construire et faire fructifier votre patrimoine sur le long terme.