Vous cherchez un avis objectif sur Ramify ? Vous êtes au bon endroit.

J’ai étudié complètement cette solution et j’ai pu me faire un avis objectif. Je l’ai également recoupé avec les avis des utilisateurs et de la presse spécialisée.

✅ En résumé, mon avis sur Ramify est très mais il ne suffit pas de l’affirmer sans fondement… Dans cet article, je vais vous expliquer les raisons de ma satisfaction, en expliquant pourquoi et comment Ramify réussit à surpasser ses concurrents : une plateforme d’investissement tout-en-un, une structure de frais compétitive, des innovations dans la manière d’investir …

Découvrez tout ce qu’il faut savoir sur Ramify dans cet article.

Comment fonctionne Ramify ?

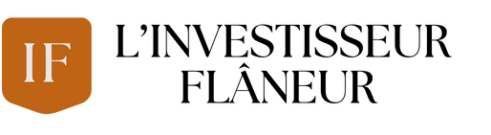

Lancée en 2021, Ramify se présente comme une plateforme d’investissement tout-en-un. Pour faire simple, disons qu’elle permet de faire deux choses : investir et épargner.

💹 Investir pour capter du rendement

Ramify vous permet d’investir dans divers types d’actifs pour générer du rendement. Deux approches sont possibles :

- La gestion pilotée. Votre portefeuille est confié à une équipe de professionnel qui va investir dans plusieurs classes d’actifs et gérer en continu à votre place. Vous n’avez rien à faire !

- L’investissement en direct. Vous choisissez vous-même vos investissements. Mais Ramify limite volontairement le choix à des investissements qui ne nécessitent pas une gestion active de votre part. Idéal pour ceux qui veulent garder la main sans pour autant y consacrer trop de temps !

🚫 Ce que Ramify ne propose pas : de la gestion libre active. La plateforme ne permet pas d’investir dans des actifs qui demandent du temps et des connaissances pour générer des rendements. Typiquement le trading, le stock picking, l’immobilier locatif en direct, etc.

💰 Epargner et sécuriser vos liquidités

Quand on investit, il y a forcément un moment où vous devrez avoir des liquidités. Cela peut être de l’argent récupéré après avoir vendu des positions, ou bien simplement de garder des liquidités avant de les investir.

Ramify propose des solutions d’épargne sans risque, avec des taux pouvant aller jusqu’à 3,2% an. C’est une façon sécurisée de faire fructifier votre argent en attendant de l’investir.

L’avis de l’Investisseur FlâneurIl est incroyable de voir que Ramify ait si rapidement rattrapé Yomoni et Nalo, qui sont pourtant les pionniers de l’investissement en ligne. Ces derniers sont restés cantonnés à la gestion pilotée, alors que Ramify a des ambitions plus larges. Je pense qu’il vise à devenir ce qu’on appelle une « super-app », une application tout-en-un qui permettra de faire tout type d’investissements. Si vous êtes client chez Ramify, vous bénéficierez régulièrement de nouvelles fonctionnalités innovantes, ce qui me semble très attrayant si vous voulez mon avis ! |

Maintenant, nous allons entrer dans le détail de ce qu’il propose.

La gestion pilotée de Ramify

La gestion pilotée est une solution idéale pour ceux qui débutent en investissement. Il s’agit tout simplement de confier votre argent à des experts pour le faire fructifier à votre place. Voici comment cela fonctionne avec Ramify :

- Choisissez votre portefeuille. Ramify propose trois portefeuilles, chacun composé de différents types d’actifs. Vous sélectionnez celui qui correspond le mieux à vos objectifs et préférences.

- Déterminez votre profil d’investissement. La plateforme évalue vos besoins financiers et votre tolérance au risque pour choisir le profil d’investissement le plus adapté parmi de nombreuses options.

- Recevez des conseils sur l’enveloppe fiscale. En fonction de votre âge et de vos revenus, Ramify vous recommande l’enveloppe fiscale la plus avantageuse (nous y reviendrons plus tard).

Vous trouvez cela complexe ? Pas de panique ! Ramify vous guide pas à pas avec un excellent système d’accompagnement des utilisateurs.

D’abord, il faut comprendre dans quoi cette Fintech permet d’investir avec sa gestion pilotée.

L’univers d’investissement de la gestion pilotée chez Ramify

Le fonds euro

Les fonds euros sont des placements sécurisés, ce qui signifie qu’il n’y a pas de risque de perte en capital. Ils sont particulièrement présents dans les portefeuilles défensifs.

Ramify inclut le fonds euro Apicil Euro Garanti dans sa gestion pilotée. Le rendement annuel tourne autour de 3% par an. C’est à mon avis un très bon fonds euro, proposé par une compagnie d’assurance de premier plan.

Des ETF d’actions et obligations

Les ETF sont des instruments financiers qui répliquent la performance d’un indice boursier. Ils sont particulièrement appréciés pour leur coût réduit, leur forte diversification et leur performance par rapport aux fonds traditionnels. Les ETF sont devenus les meilleurs moyens d’investir dans les actions et obligations !

La gestion pilotée de Ramify dispose d’un large choix :

- 14 ETF actions (comme le MSCI World, Nasdaq, S&P 500, Europe, marchés émergents)

- 10 ETF obligations (obligations gouvernementales américaines et européennes, et d’entreprises)

De l’immobilier avec les SCPI

Les SCPI (Sociétés Civiles de Placement Immobilier) sont des fonds investis dans des parcs immobiliers (bureaux, commerces, résidentiels, entrepôts) et gérés par des professionnels. En achetant des parts de ces fonds, Vous bénéficiez des loyers perçus et des hausses potentielles des prix de l’immobilier (attention, les prix peuvent aussi baisser).

Ramify est la première plateforme de gestion pilotée à inclure les SCPI ! Elle en propose 3 à ce jour : Altixia Commerces, LF Opportunités Immo, et Remake Live.

Le non coté (Private Equity)

Depuis 2022, Ramify permet d’investir en Private Equity, un marché généralement réservé aux gros portefeuilles.

La plateforme propose plus de 60 fonds de Private Equity en direct et 2 excellents fonds sur l’assurance-vie (Eurazeo et Altalife). C’est une excellente option pour diversifier votre patrimoine en actions non cotées.

Le choix du profil et du portefeuille

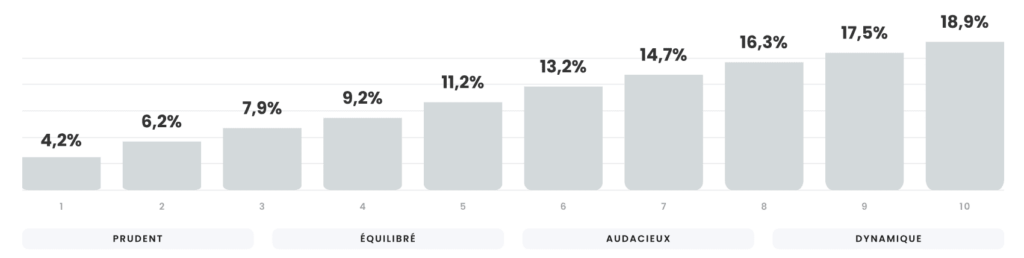

Ramify propose 91 profils de risque, allant de 1,0 (le plus défensif) à 10,0 (le plus dynamique). Votre choix dépendra de votre sensibilité au risque et de votre horizon d’investissement.

Vous ne savez pas quel profil choisir ? Ne vous inquiétez pas, Ramify vous guidera en fonction de vos réponses à un questionnaire.

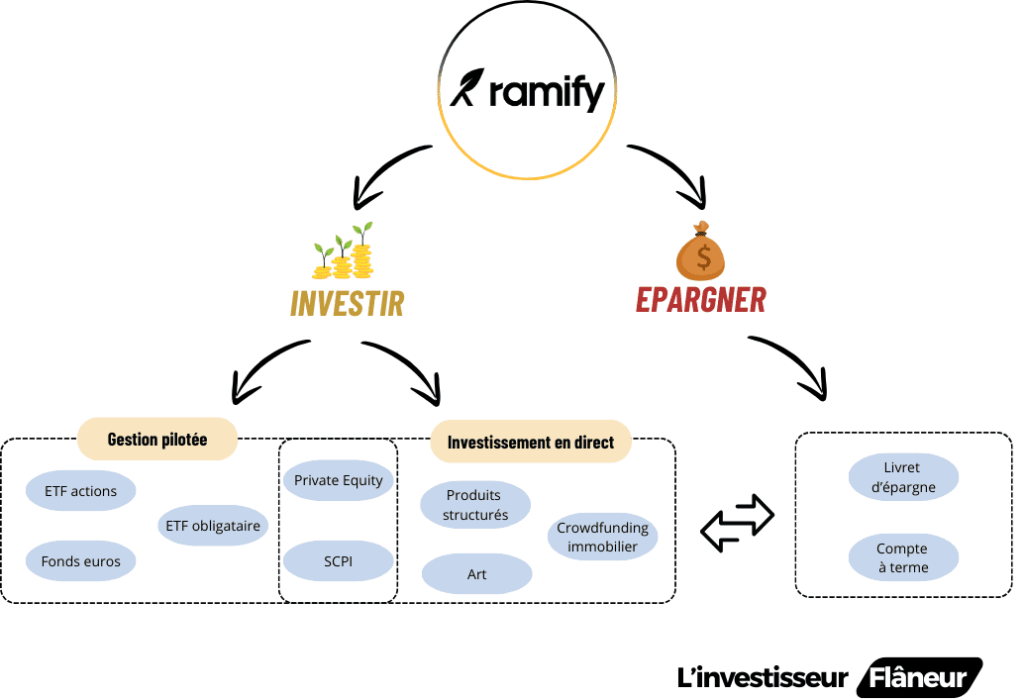

Une fois votre profil choisi, vous pouvez opter pour l’un des trois portefeuilles proposés : Essential, Flagship et Elite. La différence réside dans le nombre d’actifs dans lesquels ils sont investis.

| Essentiel | Flagship | Elite | |

|---|---|---|---|

| Actions | ✔️ | ✔️ | ✔️ |

| Obligations | ✔️ | ✔️ | ✔️ |

| Fonds euros | ✔️ | ✔️ | ✔️ |

| Immobilier | ❌ | ✔️ | ✔️ |

| Private Equity | ❌ | ❌ | ✔️ |

| Espérance de rendement annualisé | +10,1% | +10,3% | +10,9% |

| Compatible avec option Green ? | Oui | Oui | Oui |

| Ticket d’entrée | 1 000€ | 1 000€ | 10 000€ |

⭐ Le portefeuille Essential

C’est le portefeuille le plus simple, investi dans des actions, obligations et fonds euros. Il est idéal pour débuter, car il est facile à comprendre et comporte des frais minimaux. Vous pouvez y investir dès 1 000€.

🚀 Le portefeuille Flagship

Ce portefeuille offre une diversification accrue en incluant l’immobilier via des SCPI. Les SCPI permettent de toucher des loyers et de bénéficier des hausses de prix de l’immobilier.

Le rendement tourne autour de 4% et 6% de rendement net de frais. A noter que toutes les SCPI redistribuent l’intégralité des loyers perçus ! Si je le précise, c’est parce que c’est pas toujours le cas dans ce secteur : il est courant que les fonds immobiliers reversent 80% des loyers, et conservent le reste comme frais de gestion.

💎 Le portefeuille Elite

Ce portefeuille va encore plus loin en incluant le Private Equity, une classe d’actifs plus risquée mais avec un potentiel de rendement élevé. C’est le portefeuille le plus diversifié et le plus complexe, destiné aux épargnants avertis avec un horizon d’investissement long. Le ticket d’entrée est de 10 000€, ce qui reste bas pour ce type d’actifs normalement réservé aux gros patrimoines.

🌱 L’option Green

Quel que soit le portefeuille choisi, Ramify propose une option Green. Cette option permet d’investir uniquement dans des actifs responsables, respectant des critères environnementaux, sociaux et de gouvernance (ESG).

Par exemple, le portefeuille Flagship en mode Green investira uniquement dans des ETF ISR et des SCPI labellisées responsables. C’est une excellente option pour ceux qui souhaitent investir tout en ayant un impact positif sur l’environnement.

L'investissement en direct

Dans ce mode de gestion, vous choisissez vous-même les actifs dans lesquels investir. Mais Ramify s’est efforcé de ne sélectionner que des actifs pour lesquels il n’est pas nécessaire de les gérer régulièrement.

Les investissements classiques

Les titres non cotés (Private Equity)

Comme mentionné précédemment, chez Ramify, les titres non cotés sont disponibles en gestion libre et pilotée. En gestion libre, vous pouvez choisir parmi 60 fonds de private equity rigoureusement sélectionnés. Vous pouvez y investir via une assurance vie ouverte chez Ramify.

Les SCPI

En gestion libre, vous pouvez investir dans des SCPI à crédit. Ramify vous met en relation avec des partenaires bancaires pour obtenir un prêt.

Les loyers générés par les SCPI permettent de rembourser le prêt, vous permettant ainsi de multiplier votre patrimoine grâce à l’effet de levier.

Le crowdfunding immobilier

Il s’agit de financer des projets de construction immobilière. Vous prêtez de l’argent à un promoteur qui vous remboursera une fois le bien construit et vendu.

Ces projets offrent un rendement élevé, souvent supérieur à 9% par an, mais l’argent est bloqué pendant la durée des travaux, généralement 2 à 3 ans.

Les investissements alternatifs

Les produits structurés

Ce sont des fonds combinant plusieurs instruments financiers (actions, obligations, etc.). Ils protègent le capital à l’échéance tout en offrant un rendement prédéterminé grâce à une formule mathématique complexe. Cela permet de connaître à l’avance les performances potentielles du produit.

Les œuvres d’arts

Ramify vous permet d’investir dans des œuvres d’art d’artistes renommés. Par exemple, ils ont récemment proposé des œuvres de Marcel Duchamp, Jean Dubuffet ou encore Andy Warhol !.

Vous devenez copropriétaire de l’œuvre avec d’autres investisseurs. La revente est prévue quelques mois ou années plus tard, avec une potentielle plus-value.

Les solutions d’épargne

Comme je le disais précédemment : lorsque vous investissez, il est essentiel de toujours avoir une réserve de liquidités prête à être utilisée. Et pour cela, rien de vaut des solutions d’épargne pour conserver ces liquidités sans risque tout en les faisant fructifier ! Ramify a eu la bonne idée d’intégrer ces options dans son application.

Deux solutions d’épargne vous sont proposées : un livret d’épargne appelé Ramify+ et un compte à terme. Voici les principales différences entre les deux :

| Livret d’épargne | Compte à terme | |

|---|---|---|

| Offre bienvenue | Taux boosté 4,05% les 2 premiers mois | - |

| Taux d’intérêt | 2,45%/an | 3,2%/an |

| Plafond de dépôt | 10m€ | 10m€ |

| Dépôt min. | 500€ | 10k€ |

| Disponibilité des fonds | Immédiat | Sous 32 jours |

| Fiscalité | Intérêts soumis à l’IR | Bénéfices soumis à l’IR |

Le livret d’épargne Ramify+ est avantageux si vous avez besoin d’une disponibilité immédiate de vos fonds, bien qu’il offre un taux légèrement inférieur au compte à terme. Ce dernier, en revanche, offre un meilleur taux d’intérêt mais requiert un dépôt minimum plus élevé et une disponibilité des fonds sous 32 jours.

Choix de l’enveloppe et optimisation globale de votre fiscalité

Pour investir, il vous faut un compte dédié, souvent appelé une enveloppe fiscale, comme une assurance-vie par exemple. Ramify propose deux enveloppes fiscales : l’assurance-vie et le PER (qu’est-ce que le PER ?).

Aperçu des enveloppes fiscales de Ramify

L’assurance-vie

- Avantage fiscal : Réduction de l’impôt sur les plus-values, intérêts, et dividendes lorsque vous faites un retrait (rachat).

- Flexibilité : Les fonds sont disponibles à tout moment.

Le PER (Plan d’Épargne Retraite)

- Avantage fiscal immédiat : Vos versements sont déductibles de l’impôt sur le revenu.

- Condition : Les fonds sont bloqués jusqu’à la retraite, et les sommes retirées seront imposées selon le barème de l’impôt sur le revenu.

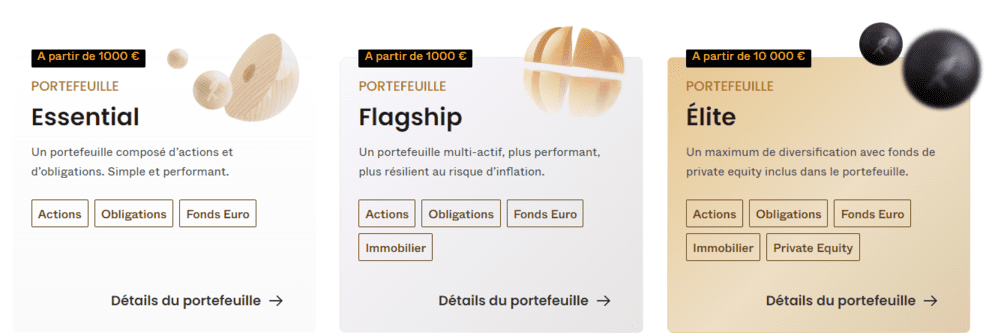

Ramify vous aide à choisir

Il n’est pas toujours facile de choisir entre ces deux options. En général, le PER est particulièrement avantageux pour les personnes fortement imposées.

Ramify se distingue par sa capacité à analyser votre fiscalité pour optimiser vos investissements. En transmettant votre feuille d’imposition, un outil d’intelligence artificielle de Ramify l’analyse automatiquement. La Fintech identifie ensuite le meilleur dispositif fiscal pour vous et vous fournit une simulation de la réduction d’impôts que vous pouvez obtenir.

Les performances réalisées par Ramify

La performance de la gestion pilotée

Ramify est encore jeune (il n’a été lancé qu’en 2021) et ses portefeuilles actuels n’ont pas encore beaucoup d’historique. Il a toutefois publié ses résultats pour l’année 2023 qui s’avèrent excellents. Voici par exemple les performances du portefeuille Essential :

Je ne détaillerai pas ici l’intégralité des rendements par portefeuille, ce serait long et vous pouvez les retrouver dans le détail sur leur site internet. Il est plus intéressant de comprendre pourquoi Ramify a des rendements supérieurs à ceux de nombreux concurrents en gestion pilotée :

Les clefs du succès de Ramify

Pourquoi Ramify serait-il aussi performant ? Rien de magique, simplement une combinaison de plusieurs facteurs :

- Des frais de gestion minimisés. Moins de frais signifie automatiquement plus de rendement pour l’investisseur.

- Une stratégie d’investissement basée sur les ETF. L’utilisation des ETF permet de diversifier efficacement les investissements tout en maintenant des coûts bas.

- Une équipe de gestion compétente et expérimentée. Une équipe de gestion rigoureuse et réactive aux mouvements du marché est essentielle pour maximiser les performances.

Les rendements en investissement direct

Les rendements en gestion active varient selon le type d’actif choisi. Voici un aperçu global :

| Rendement annuel espéré | Niveau de risque | Liquidité | |

|---|---|---|---|

| Private equity | 5% - 10% | Elevé | Moyen |

| Crowdfunding immobilier | 10% | Moyen | Faible bloqué pendant 2 ans |

| Produits structurés | 5% - 10% | Moyen | Moyen |

| SCPI | 3 – 6% | Moyen | Moyen |

| Œuvres d’art | >10% | Elevé | Faible bloqué de 1 à 3 ans |

Avis sur les frais de Ramify

Ramify se positionne comme une des meilleures plateforme d’investissement grâce à sa politique tarifaire attractive.

Ici je me concentrerai sur les frais de la gestion pilotée. D’abord parce qu’il s’agit de son produit phare et le plus populaire. Ensuite parce qu’il serait assez rébarbatif d’analyser les frais de tous les actifs proposés par Ramify… Vous pouvez les consulter directement depuis votre compte ou sur le site internet !

Aucune commission sur les versements

Un des principaux avantages de Ramify est l’absence de frais sur les versements. Contrairement aux banques classiques qui prélèvent souvent entre 3 et 5 %, Ramify permet d’investir sans frais supplémentaires, optimisant ainsi les rendements des épargnants.

Détails des frais de gestion annuels

Les frais de gestion annuels chez Ramify se divisent en trois parties :

- Frais de gestion pour l’assureur Apicil : 0,70 %

- Frais de gestion pour Ramify : 0,60 %

- Frais des fonds pour les gestionnaires de trackers : 0,20 %

En tout, cela représente 1,50 % de frais de gestion par an, ce qui est inférieur aux 1,60 % des meilleures offres de gestion pilotée et bien moins que les 3 % en moyenne des banques traditionnelles.

Frais de gestion pilotée et autres coûts

Ramify impose des frais de gestion pilotée de 0,75 %, réduits à 0,3 % avec l’offre promotionnelle actuelle. Ces frais couvrent la gestion automatisée des portefeuilles. De plus, chaque support d’investissement, comme les ETF, a ses propres frais, généralement de 0,2 % à 0,3 %, contre 1 à 2 % pour les fonds d’investissement traditionnels.

Transparence et coût réduit

Ramify s’engage à une totale transparence sur les frais, détaillés sur leur site web. En moyenne, les coûts chez Ramify sont trois fois inférieurs à ceux des banques traditionnelles, ce qui représente un atout majeur pour les épargnants.

Les avis des clients Ramify

Plus de 30 000 épargnants font désormais confiance à Ramify pour gérer leur épargne. Les avis des clients sont très positifs : Ramify obtient une note de 3,7/5 sur Trustpilot et 4,9/5 sur Google avec une quarantaine d’avis. Ces excellents retours confirment l’efficacité et la fiabilité de leurs services.

Comment ouvrir un compte chez Ramify

Ramify est une Fintech récente sur le marché de l’assurance-vie, avec une plateforme moderne et bien conçue. Le ticket d’entrée est de 1 000 €, ce qui est accessible comparé aux banques privées.

Les étapes pour ouvrir un compte

Vous verrez, l’onboarding de la plateforme Ramify est simple et claire. Voici les grandes étapes :

- Inscription : Commencez par vous inscrire pour accéder à votre espace personnel.

- Simulation et souscription : Effectuez une simulation pour estimer vos gains sur différents horizons d’investissement. Vous pouvez ajuster le montant à investir selon votre objectif.

- Questionnaire : Répondez à quelques questions pour permettre à Ramify de vous conseiller sur la meilleure allocation d’actifs et le niveau de risque adéquat.

- Choix du portefeuille : Sélectionnez le type de portefeuille souhaité (Essential ou Flagship). Par exemple, le portefeuille Flagship inclut des SCPI, offrant une diversification intéressante.

- Visualisation : Consultez la composition du portefeuille recommandé, ses performances passées et le niveau de risque. Vous pouvez également modifier ces paramètres si nécessaire.

- Choix de l’enveloppe fiscale : Ramify vous conseille sur l’enveloppe fiscale la plus pertinente (assurance-vie ou PER) en fonction de vos réponses.

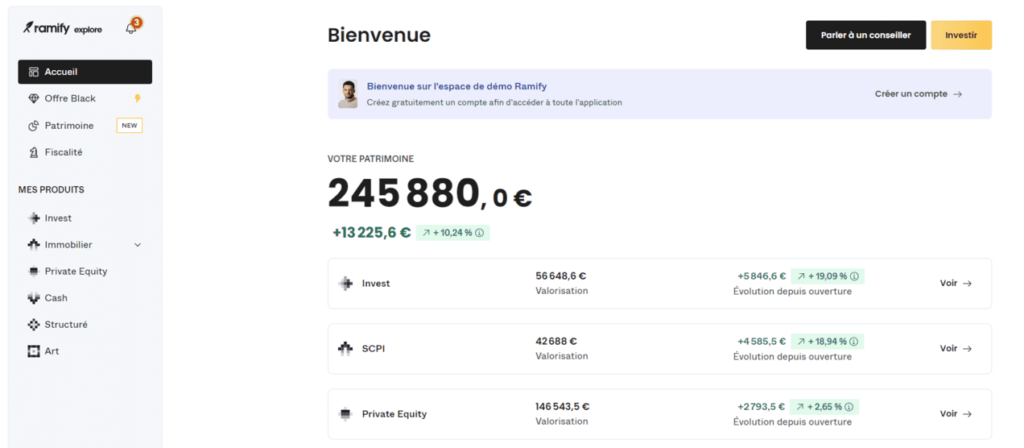

L'espace client

L’espace client de Ramify est convivial et intuitif. Vous y retrouvez les principales informations de la simulation initiale. Vous pouvez suivre l’évolution de votre placement, effectuer de nouveaux versements ou retraits, et ajuster les paramètres de votre investissement. Des informations supplémentaires sur votre portefeuille sont également disponibles :

- Les principales composantes du portefeuille

- La répartition géographique

- La répartition sectorielle

Conclusion

Ramify se distingue par son ambition et sa capacité à offrir une large gamme d’actifs et de possibilités d’investissement. Depuis son lancement, la plateforme a connu un développement rapide et impressionnant, devenant une référence sur le marché.

En tant que client, vous bénéficiez déjà d’une excellente plateforme pour développer votre patrimoine. De plus, vous profiterez des nombreuses innovations à venir, consolidant ainsi votre investissement.

Il est remarquable de constater à quel point Ramify a progressé en si peu de temps. Si cette tendance se poursuit, Ramify deviendra à mon avis l’une des plus grandes plateformes d’investissement en France dans les prochaines années.